土地を相続したら税金はいくら?評価方法と節税のコツを解説

2026.01.04

親や家族から土地を相続すると、「税金はいくらかかるのか」「相続した土地を売ったほうがいいのか」と悩む方は多いものです。

土地を相続したときに、相続税・固定資産税・譲渡所得税など複数の税金が関係することがあります。

なかでも相続税は、評価額や特例の有無によって金額が大きく変わるため、正しい仕組みの理解が欠かせません。

本記事では、土地を相続した際にかかる主な税金の計算方法や評価の仕組み、そして節税のポイントをわかりやすく解説します。

事前に知識を身につけておくことで、無駄な負担を減らし、安心して土地を相続できるでしょう。

目次

土地の相続税が発生する仕組みと計算の基本

土地を相続した場合、評価額や相続人の人数によって相続税がかかることがあります。

ここでは、相続税の仕組みと計算方法について解説します。

相続税の基礎控除と税率の仕組み

相続税は、遺産総額から「基礎控除額」を差し引いた残りに課税されます。

基礎控除額は次の計算式で求めます。

基礎控除額=3,000万円+600万円×法定相続人の数

たとえば相続人が3人の場合、基礎控除額は4,800万円です。

遺産総額がこの金額以内であれば、相続税は発生しません。

控除後に残った課税対象額を法定相続分で分け、累進税率(10〜55%)をかけて算出します。

つまり、土地の評価額が高いほど課税対象も増えるため、「土地の評価」を正確に算出することが節税の第一歩となります。

土地の評価額が相続税に与える影響

土地の評価額は、相続税の金額に大きく影響します。

評価は一律ではなく、立地や形状、利用状況などによって変わります。

たとえば、道路に接していない土地や細長い土地は、評価額が下がるケースもあるでしょう。

評価を誤ると、本来より多くの税金を支払うことになりかねません。

正確な評価を行うには、専門知識を持つ税理士や不動産会社への相談が欠かせません。

信頼できる専門家に依頼すれば、不要な税負担を防ぎ、適正な納税につなげられます。

相続税が発生しないケースと注意点

相続した土地であっても、すべてのケースで相続税が発生するわけではありません。

財産の総額が基礎控除の範囲内であれば、相続税はかかりません。

さらに、被相続人の自宅などに適用される「小規模宅地等の特例」を利用すれば、土地の評価額を最大80%まで減額できます。

また、配偶者が相続する場合には「配偶者控除」が適用され、負担を大きく軽減できる可能性があります。

利用できる制度を確認し、適切に活用することが大切です。

土地の評価方法は「路線価方式」と「倍率方式」の2種類

土地の相続税を計算するときは、国税庁が定める基準に沿って評価額を算出します。

主な方法は「路線価方式」と「倍率方式」の2種類です。

基本的には「路線価方式」による評価

路線価方式は、市街地など道路に面する土地の評価に使われる一般的な方法です。

都市部や住宅街など道路に面している土地に適用されます。

国税庁が毎年発表する路線価(1㎡あたりの価値)に、土地の面積をかけ合わせて評価額を求めます。

評価額=路線価×面積×各種補正率

補正率は、奥行きや間口、形状などに応じて加減されます。

一般的に、評価額は実際の取引価格より低く、公示価格のおよそ8割程度が目安です。

路線価がない地域は「倍率方式」による評価

「倍率方式」は、路線価が設定されていない地域で使われます。

この場合は、固定資産税評価額に国税庁が公表する倍率をかけて算出します。

評価額=固定資産税評価額×倍率

倍率は地域ごとに異なるため、最新のデータを確認することが大切です。

地方や郊外の土地ではこの方式が多く採用されています。

土地の評価額を下げられる主な減額要素

土地の評価額は、形状・利用状況・制度の利用によって減額できる場合があります。

ここでは、代表的な3つの節税要素を紹介します。

小規模宅地等の特例を活用する

相続した土地が居住や事業に使われていた場合、「小規模宅地等の特例」が適用されます。

一定の条件を満たせば、最大80%の評価減が可能です。

| 土地の用途 | 減額割合 | 限度面積 |

| 居住用宅地(自宅) | 80% | 330㎡まで |

| 事業用宅地 | 80% | 400㎡まで |

適用には、相続人が同居していた、または相続後も住み続けているなどの条件があるため、早めに確認しましょう。

形状や立地条件による補正を行う

土地の形状や立地条件によっては、評価額が下がる場合があります。

以下のような条件がある場合、補正率が適用されます。

- ・三角地・旗竿地など形が不整形

- ・道路に接していない、または間口が狭い

- ・墓地や高圧線下など特殊な立地

これらの条件は「利用価値が下がる」と判断されるため、評価額が低くなります。

貸家建付地や貸宅地として評価する

土地を第三者に貸している場合は、評価額が下がります。

借地人がいる土地は「貸宅地」、賃貸用の建物が建つ土地は「貸家建付地」として評価されます。

いずれも所有者が自由に利用できないため、利用価値が低いと判断され、相続税の計算で減額の対象となる仕組みです。

賃貸や土地の貸与を行っている場合は、評価方法を正しく適用することで相続税の負担を軽減できます。

適切な評価を行うことが、余分な税負担を防ぐための重要なポイントといえるでしょう。

土地相続で起こりやすい失敗と注意点

土地を相続する際は、評価や申告の誤りで余分な税金を支払ってしまうケースは少なくありません。

ここでは、土地相続で起こりやすい失敗と注意点を紹介します。

減額要素を見落として過大申告する

土地の評価で減額要素を見落とすと、相続税を過大に申告してしまうおそれがあります。

小規模宅地等の特例や不整形地補正を適用せずに申告すると、実際より高い評価額で税金を支払う結果になりかねません。

利用できる特例を正しく把握し、適切に反映させることが大切です。

評価内容に不安がある場合は、相続税に詳しい税理士へ相談しましょう。

現地調査を行わずに机上評価する

土地の評価を地図や登記情報だけで判断すると、実際の状況と異なる結果になることがあります。

高低差や境界の位置、隣接地との関係など、現地でしか確認できない点も多く存在します。

正確な評価を行うには、必ず実地調査を行い、土地の現況を把握しましょう。

専門家による現地確認を行うことで、誤った申告や余分な税負担を防げます。

納税資金の準備を怠る

相続税の納付期限は、相続開始から10か月以内です。

土地などの不動産を相続した場合、現金化が難しく、納税資金をすぐに用意できないケースも少なくありません。

期限までに支払えないと延滞税が発生するため、相続発生前から納税資金をどう確保するかを計画しておくことが重要です。

生命保険や一部売却などで納税資金を確保する計画を立てておくと安心です。

土地相続の節税と活用対策

土地を相続するときは、適切な対策を取れば相続税の負担を軽減できます。

ここでは代表的な節税・資産活用の方法を紹介します。

生前贈与を上手に活用する

生前贈与を活用すると、将来の相続財産を減らせます。

毎年110万円までは非課税となるため、計画的に贈与すれば相続税を節約できるでしょう。

また、「相続時精算課税制度」を使えば、2,500万円までを非課税枠として贈与できます。

土地を有効活用して評価額を下げる

相続した土地が更地の場合、評価額が高くなりやすく、相続税の負担が増えます。

生前に対策として、アパート経営や月極駐車場などで活用しておけば「貸家建付地」となり、評価額を抑えられます。

さらに、維持費を補いながら安定した収入を得られるメリットもあります。

土地を有効に活用することは、税負担の軽減だけでなく資産の有効運用にもつながります。

相続後の土地をどう扱うか考える

相続した土地を保有するか売却するかは、早い段階で方向性を決めておくことが大切です。

土地の維持や管理には固定資産税や除草などのコストがかかり、放置すると雑草の繁茂や不法投棄などのトラブルにつながる可能性があります。

一方で、売却を選ぶ場合は、譲渡所得税や特例(相続税取得費加算)を考慮しながら進めましょう。

土地の将来を見据えた判断が、資産を守るための確かな一歩となります。

土地相続の専門家に相談するメリット

土地の相続には、税金や評価、登記など幅広い専門知識が求められます。

正確な判断と適切な手続きを行うためには、専門家のサポートを受けることが欠かせません。

ここでは、専門家に相談する主なメリットを3つご紹介します。

節税のチャンスを最大限に引き出せる

相続税の申告では、税金の知識だけでなく不動産評価の理解も重要です。

税理士や不動産に詳しい専門家へ相談すれば、減額対象を見逃さず、小規模宅地の特例や貸家建付地の扱いなどを的確に判断してもらえます。

また、納税資金が足りない場合には、資金計画や売却・活用の選択肢までトータルに助言を受けられる点も大きなメリットです。

評価・登記・売却までワンストップで解決できる

土地相続では、税金の申告だけでなく、名義変更(登記)、売却、活用といった多くの手続きが関係します。

それぞれを別々に進めると、時間も手間もかかり、連携不足によるミスが起こる可能性もゼロではありません。

専門家に相談すれば、税理士・司法書士・不動産会社などが連携し、評価→申告→登記→売却・活用まで一貫して対応できます。

トラブル防止と将来のリスク回避につながる

相続人同士の認識違いや、評価・申告ミスによる修正申告は、後々のトラブルにつながりかねません。

専門家へ相談すれば、正確な手続きを行うだけでなく、将来の土地活用や二次相続まで見据えた的確な助言を受けられます。

「相続が起きてから相談する」よりも、「起きる前から準備する」ことが結果的にコストを抑える最善策となります。

まとめ

土地相続では、税制や評価の知識がないまま進めると、余分な税金を払うリスクがあります。

税務と不動産の両面に強い住栄都市サービスなら、評価の見直しから節税・売却支援までワンストップで対応可能です。

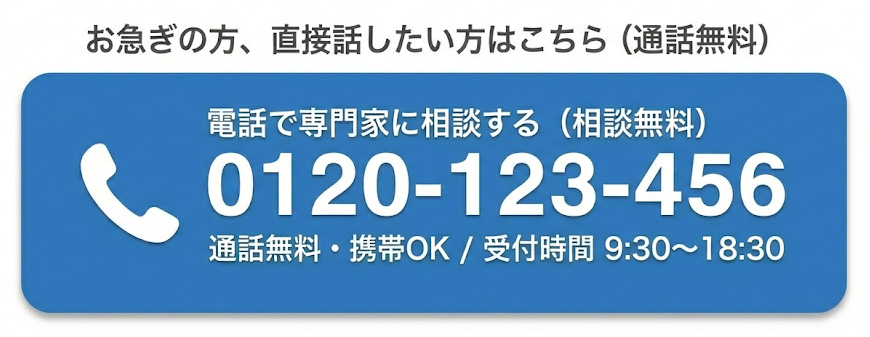

「何から始めればいいかわからない」と感じたら、まずは無料相談をご利用ください。

あなたの状況に合わせた最適なプランをご提案します。

監修

佐々木総合法律事務所/弁護士

佐々木 秀一

弁護士

1973年法政大学法学部法律学科卒業後、1977年に司法試験合格。1980年に最高裁判所司法研修所を終了後、弁護士登録をする。不動産取引法等の契約法や、交通事故等の損害賠償法を中心に活動。「契約書式実務全書」を始めとする、著書も多数出版。現在は「ステップ バイ ステップ」のポリシーのもと、依頼案件を誠実に対応し、依頼者の利益を守っている。